Veräußerungsverluste bei Immobilien: So verrechnen Sie Verluste richtig und was Sie nachweisen müssen

- Nov, 10 2025

- 13 Kommentare

- Lukas Friedrich

Wenn Sie eine Immobilie verkaufen und dabei Geld verlieren, ist das ärgerlich - aber nicht steuerlich nutzlos. Viele Hausbesitzer glauben, dass ein Verlust beim Verkauf einfach von ihrem Gehalt abgezogen werden kann. Das ist ein häufiger Fehler. In Deutschland dürfen Verluste aus Immobilienverkäufen nur mit Gewinnen aus anderen ähnlichen privaten Veräußerungsgeschäften verrechnet werden. Alles andere führt zu Steuernachforderungen, Zinsen und manchmal sogar zu einer Prüfung.

Was ist ein Veräußerungsverlust bei Immobilien?

Ein Veräußerungsverlust entsteht, wenn Sie eine Immobilie für weniger Geld verkaufen, als Sie ursprünglich dafür ausgegeben haben - inklusive aller Nebenkosten. Das ist nicht nur der Kaufpreis. Dazu gehören auch Grunderwerbsteuer, Notarkosten, Maklerprovisionen und eventuell Renovierungen, die direkt mit dem Erwerb zusammenhängen. Diese Kosten nennt man Anschaffungskosten.Der Verkaufspreis wird um die Verkaufskosten reduziert: Maklergebühren, Notarkosten, Grundbuchgebühren, eventuelle Sanierungskosten für den Verkauf. Der Unterschied zwischen diesen beiden Summen ist Ihr steuerlicher Gewinn oder Verlust.

Beispiel: Sie haben eine Wohnung 2018 für 280.000 € gekauft. Dazu kamen 15.000 € an Grunderwerbsteuer und Notarkosten. Ihre Anschaffungskosten betragen also 295.000 €. 2025 verkaufen Sie sie für 260.000 €, aber Sie zahlen 12.000 € Makler und Notarkosten. Ihr Verkaufserlös beträgt 248.000 €. Ihr Verlust: 295.000 € - 248.000 € = 47.000 €.

Wichtig: Wenn Sie die Immobilie als Vermietung genutzt haben und Abschreibungen gemacht haben, müssen Sie diese beim Verkauf wieder zurückrechnen. Das kann dazu führen, dass selbst bei einem niedrigeren Verkaufspreis ein steuerlicher Gewinn entsteht - und damit eine Steuerpflicht.

Wann dürfen Sie Verluste verrechnen?

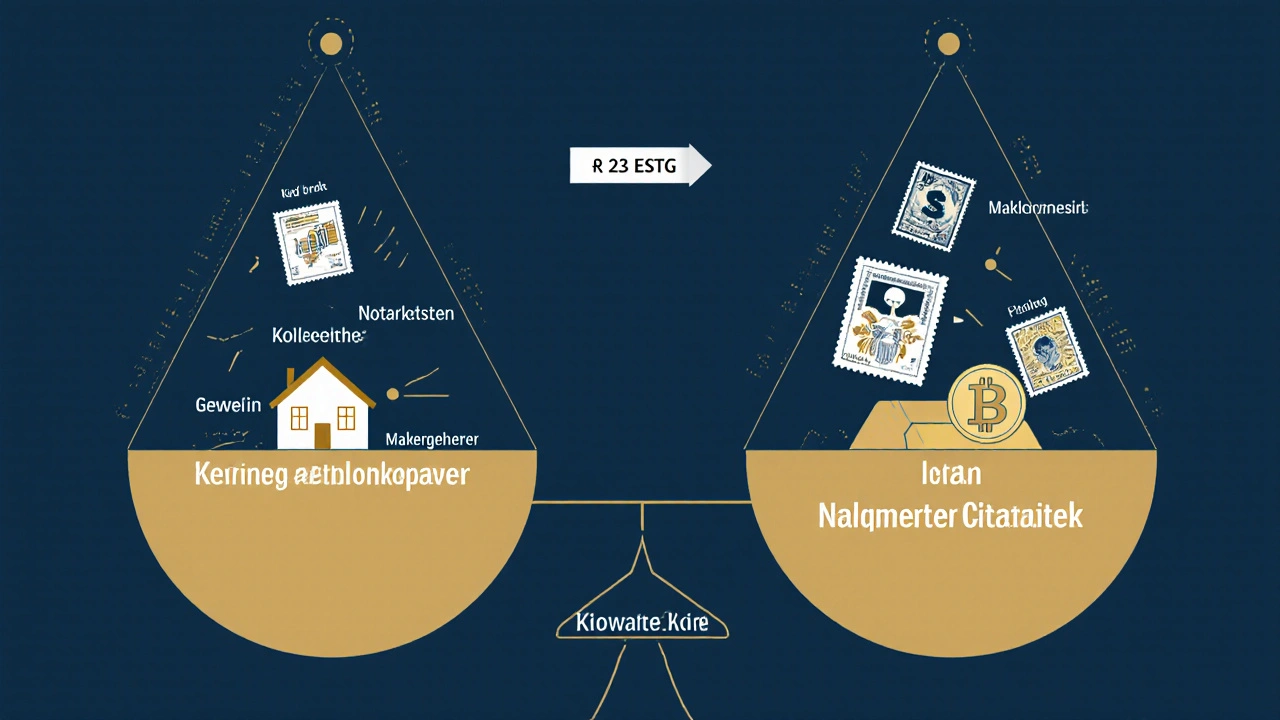

Verluste aus Immobilienverkäufen fallen unter § 23 EStG - die Regelung für private Veräußerungsgeschäfte. Hier gilt: Sie dürfen diese Verluste nur mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnen. Das sind:- Andere Immobilien (Wohnungen, Häuser, Grundstücke)

- Kryptowährungen wie Bitcoin oder Ethereum

- Edelmetalle (Gold, Silber in bar oder Münzen)

- Antiquitäten und Sammlerstücke

- Briefmarken- oder Münzsammlungen

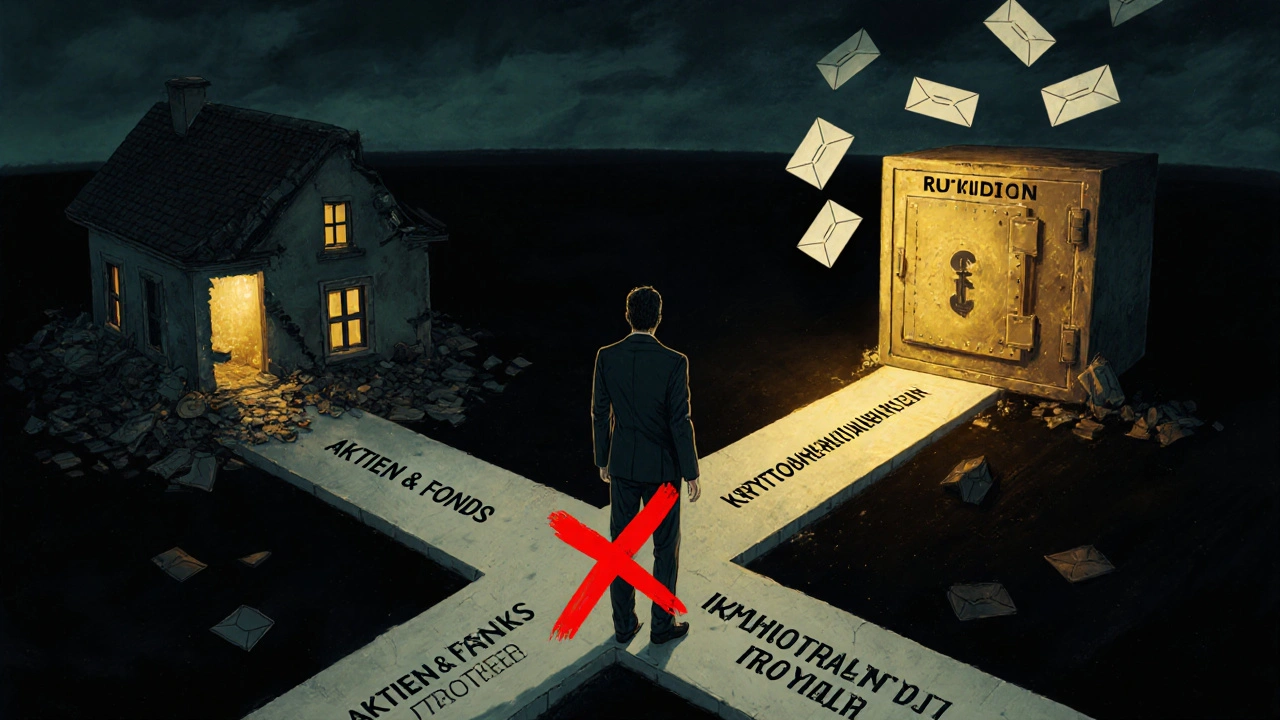

Sie dürfen diese Verluste nicht mit Gewinnen aus Aktien, Fonds, ETFs oder anderen Wertpapieren verrechnen. Das hat der Bundesfinanzhof (BFH) mehrfach klargestellt - zuletzt am 22. Juni 2021 (Az. VIII R 11/20). Ein Verlust aus Ihrer Wohnung kann nicht den Gewinn aus Ihrem Aktienportfolio ausgleichen.

Und noch wichtiger: Sie dürfen Verluste nicht mit Gehalt, Mieteinnahmen oder anderen Einkünften verrechnen. Das ist ein häufiger Fehler - und einer, den die Finanzämter sehr genau prüfen. Laut der Deutschen Steuerberaterkammer führt dieser Fehler in 63 % der Fälle zu einer Steuerprüfung.

Wie funktioniert die Verrechnung?

Die Verrechnung läuft in drei Schritten:- Verlust berechnen: Anschaffungskosten minus Verkaufserlös (abzüglich Verkaufskosten).

- Gewinne identifizieren: Welche privaten Veräußerungsgeschäfte im selben Jahr haben einen Gewinn erbracht? Nur diese dürfen genutzt werden.

- Verlust anwenden: Der Verlust wird auf die Gewinne angerechnet - bis der Verlust aufgebraucht ist oder alle Gewinne verrechnet wurden.

Beispiel: Sie haben 2025 einen Immobilienverlust von 47.000 € und einen Gewinn aus dem Verkauf einer anderen Wohnung von 32.000 €. Sie verrechnen 32.000 € des Verlustes. Bleiben 15.000 € Verlust übrig. Diese können Sie auf die nächsten Jahre übertragen - oder, wenn Sie im Vorjahr Gewinne hatten, auf das Vorjahr zurücktragen.

Der Rücktrag ins Vorjahr ist oft sinnvoller. Denn dann bekommen Sie die Steuer, die Sie im Vorjahr gezahlt haben, schneller zurückerstattet. Der Vortrag in die Zukunft funktioniert auch - aber nur, wenn Sie in den nächsten Jahren wieder Gewinne aus ähnlichen Geschäften machen.

Was müssen Sie nachweisen?

Das Finanzamt verlangt strenge Nachweise. Ohne Belege gibt es keine Verrechnung. Sie müssen alle Unterlagen mindestens zehn Jahre aufbewahren - laut § 22 Abgabenordnung.Das sind die wichtigsten Dokumente:

- Kaufvertrag mit Kaufpreis und Zahlungsbelegen

- Grunderwerbsteuerbescheid

- Notarkosten- und Maklerrechnungen

- Belege für Sanierungen, die zum Erwerb gehören (z. B. neue Fenster, Dach, Heizung - nur wenn sie direkt nach dem Kauf gemacht wurden)

- Verkaufsvertrag mit Verkaufspreis und Zahlungsnachweis

- Rechnungen für Verkaufskosten (Makler, Notar, Grundbuchamt)

- Abschreibungsbelege, falls die Immobilie vermietet war

Wenn Sie die Immobilie selbst bewohnt haben, müssen Sie das auch nachweisen - etwa durch Meldebescheinigungen oder Stromrechnungen. Denn: Wenn Sie die Immobilie mindestens zwei Jahre als Hauptwohnung genutzt haben, ist der Verkauf steuerfrei - egal, ob Gewinn oder Verlust. Das ist eine wichtige Ausnahme.

Was ist mit Ehegatten?

Wenn Sie verheiratet sind und gemeinsam veranlasst werden, dürfen Sie Verluste und Gewinne aus Immobilienverkäufen innerhalb der Ehe ausgleichen - aber nur, wenn Sie zusammen veranlasst werden. Das hat das Finanzgericht München am 7. Februar 2023 bestätigt (Az. 8 K 12345/22).Das heißt: Wenn Ihr Ehepartner einen Gewinn von 20.000 € aus einem Immobilienverkauf macht und Sie einen Verlust von 15.000 €, können Sie den Verlust auf den Gewinn anrechnen. Der verbleibende Gewinn von 5.000 € wird dann versteuert.

Wichtig: Wenn Sie getrennt veranlasst werden, dürfen Sie nicht miteinander verrechnen. Jeder muss seine eigenen Gewinne und Verluste ausweisen.

Praxisbeispiel: Was passiert wirklich?

Ein Fall aus München: Ein Ehepaar verkaufte 2024 eine Wohnung, die sie 2015 gekauft hatten. Sie hatten 35.000 € Verlust gemacht. Im selben Jahr verkaufte der Ehemann eine andere Wohnung, die er privat erworben hatte, mit einem Gewinn von 40.000 €. Der Verlust wurde vollständig verrechnet. Der verbleibende Gewinn von 5.000 € wurde mit dem persönlichen Steuersatz von 42 % besteuert - also 2.100 € Steuern. Ohne die Verrechnung wären es 16.800 € gewesen. Einsparung: 14.700 €.Ein Gegenbeispiel aus Köln: Ein Mann verkaufte 2023 eine Immobilie mit 25.000 € Verlust. Er hatte im selben Jahr 18.000 € Gewinn aus Aktienverkäufen. Er versuchte, den Immobilienverlust mit dem Aktiengewinn zu verrechnen. Das Finanzamt lehnte das ab. Er bekam eine Steuernachforderung von 9.850 € plus 1.200 € Zinsen - weil er falsch verrechnet hatte.

Was ändert sich in Zukunft?

Die Politik diskutiert eine Reform: Die Bundestagsdrucksache 20/11456 vom Februar 2023 schlägt vor, die Verrechnungsregeln für alle privaten Veräußerungsgeschäfte zu vereinheitlichen. Das heißt: Vielleicht dürfen Sie bald Immobilienverluste auch mit Aktiengewinnen verrechnen. Das Institut der deutschen Wirtschaft (IW Köln) rechnet damit, dass Kleinanleger dadurch im Schnitt 1.200 € pro Jahr sparen könnten.Aber: Bislang bleibt alles beim Alten. Das Finanzgericht Düsseldorf hat am 3. November 2023 (Az. 10 K 1234/23) noch einmal klargestellt: Die alten Regeln gelten. Keine Verrechnung mit Wertpapieren. Keine Verrechnung mit Gehalt. Nur innerhalb der gleichen Kategorie.

Was tun, wenn Sie unsicher sind?

Die Regeln sind komplex. Die Zahl der Verlustverrechnungen ist 2023 um 28 % gestiegen - laut "Der Steuerberater". Das liegt an gesunkenen Immobilienpreisen: In den Top-7-Städten fielen die Preise im Durchschnitt um 12,7 % (CBRE-Marktbericht, Sept. 2023). Viele Verkäufer machen jetzt Verluste - und versuchen, sie zu verrechnen. Aber oft falsch.Die Deutsche Steuerberaterkammer empfiehlt: Wenn Sie mehr als 10.000 € Verlust haben oder mehrere Immobilien verkaufen, holen Sie sich einen Steuerberater. Ein Fehler kann teuer werden. Die durchschnittliche Höhe der geltend gemachten Verluste lag 2023 bei 42.500 € pro Fall (Statista). Das ist kein kleiner Betrag.

Und vergessen Sie nicht: Selbst wenn Sie keinen Gewinn haben, müssen Sie den Verlust trotzdem in Ihrer Steuererklärung ausweisen. Sonst können Sie ihn später nicht mehr nutzen. Machen Sie es richtig - oder lassen Sie es sein.

Kann ich einen Immobilienverlust mit Aktiengewinnen verrechnen?

Nein, das ist nicht erlaubt. Verluste aus Immobilienverkäufen dürfen nur mit Gewinnen aus anderen privaten Veräußerungsgeschäften verrechnet werden - also anderen Immobilien, Kryptowährungen, Edelmetallen oder Sammlerstücken. Aktiengewinne gehören zu einer anderen Vermögenskategorie und dürfen nicht verrechnet werden. Der Bundesfinanzhof hat das mehrfach bestätigt.

Wie lange muss ich Belege für einen Immobilienverkauf aufbewahren?

Sie müssen alle Belege - Kaufvertrag, Grunderwerbsteuerbescheid, Notar- und Maklerrechnungen, Verkaufsvertrag - mindestens zehn Jahre aufbewahren. Das schreibt § 22 der Abgabenordnung vor. Auch wenn Sie keinen Gewinn gemacht haben, müssen Sie die Unterlagen aufheben, denn der Verlust könnte in späteren Jahren verrechnet werden.

Kann ich einen Immobilienverlust auf das Vorjahr zurücktragen?

Ja, das ist möglich. Sie können Verluste aus Immobilienverkäufen auf das Vorjahr zurücktragen, wenn Sie dort Gewinne aus ähnlichen Geschäften hatten. Das führt oft schneller zu einer Steuerrückerstattung als der Vortrag in die Zukunft. Sie müssen den Rücktrag in Ihrer Steuererklärung beantragen - der Finanzamt prüft dann, ob ein Gewinn im Vorjahr vorhanden war.

Was passiert, wenn ich die Immobilie als Hauptwohnung genutzt habe?

Wenn Sie die Immobilie mindestens zwei Jahre als Ihre Hauptwohnung genutzt haben, ist der Verkauf steuerfrei - egal ob Gewinn oder Verlust. Sie müssen keinen Verlust anmelden und auch keinen Gewinn versteuern. Das gilt auch, wenn Sie die Wohnung nur kurz bewohnt haben, aber vorher schon länger dort gewohnt haben - wichtig ist die Nutzungsdauer vor dem Verkauf.

Können Ehegatten ihre Immobilienverluste miteinander verrechnen?

Ja, aber nur wenn Sie zusammen veranlasst werden. Dann können Sie Gewinne und Verluste aus Immobilienverkäufen innerhalb der Ehe ausgleichen. Wenn Sie getrennt veranlasst werden, dürfen Sie das nicht. Jeder muss seine eigenen Gewinne und Verluste selbst ausweisen.

Warum wird mein Verlust manchmal zu einem Gewinn?

Wenn Sie die Immobilie vermietet haben und Abschreibungen gemacht haben, müssen Sie diese beim Verkauf wieder zurückrechnen. Das heißt: Der steuerliche Anschaffungswert ist niedriger als der tatsächliche Kaufpreis. Selbst wenn Sie unter dem Kaufpreis verkaufen, kann der steuerliche Wert höher sein - und damit entsteht ein Gewinn. Das ist besonders bei älteren Immobilien häufig.

Patrick Mullen

November 12, 2025 AT 10:14Ich hab neulich meine WG-Wohnung verkauft und 30k Verlust gemacht - und dachte, ich kann das vom Gehalt abziehen. Bis mein Steuerberater mich mit einem Lächeln und einem Stift auf die Stirn geklopft hat. 😅

Helga Blankenship

November 13, 2025 AT 22:02Oh Gott, ich hab das auch falsch gemacht... 😅 Ich dachte, Verluste sind wie bei Aktien... und dann kam die Steuernachforderung... jetzt hab ich Angst, meine Unterlagen zu finden... 10 Jahre? Das ist ja wie Archäologie... 🙈

Ulrich Linder

November 14, 2025 AT 22:16Verluste nur mit Immobilien, Krypto oder Gold verrechnen. Nicht mit Aktien. Das ist einfach. Belege aufbewahren. 10 Jahre. Kein Problem.

Angela Francia

November 16, 2025 AT 13:27Ja klar, nur mit Immobilien verrechnen... 🤡 Wer hat sich das ausgedacht? Ein Finanzbeamter mit zu viel Zeit und zu wenig Leben? Ich hab 20k Verlust und 15k Gewinn aus Bitcoin - und darf das nicht verrechnen? LMAO. 🤦♀️

Leon Xuereb

November 16, 2025 AT 23:56Interessant, wie das System funktioniert: Du verlierst Geld bei einer Immobilie, aber du darfst es nicht mit dem Gewinn aus deinem ETF-Portfolio ausgleichen, das du mit demselben Geld angelegt hast. Das ist wie wenn du beim Poker verlierst, aber nur deine Chips aus dem Kartenspiel nutzen darfst, nicht die aus dem Pokertisch. Es ist nicht logisch. Es ist bürokratischer Nihilismus. Und wir nennen das Steuerrecht.

Jerka Vandendael

November 17, 2025 AT 16:12Es ist merkwürdig, wie wir Geld als abstraktes Konzept behandeln, aber dann plötzlich Kategorien erfinden, die keinen Sinn machen. Warum ist Gold anders als Apple-Aktien? Beides sind Vermögenswerte. Warum muss ein Mensch 10 Jahre alte Rechnungen aufheben, nur weil er eine Wohnung verkauft hat? 🤔 Ich frage mich, ob das System uns wirklich schützt... oder nur kontrolliert.

Oliver Wade

November 18, 2025 AT 15:21Die Regel ist einfach: Wer nicht nachweisen kann, hat verloren. Das ist kein Steuerrecht, das ist Überlebenstaktik. Wer nicht dokumentiert, verdient nicht. Punkt. Wer das nicht versteht, sollte sich nicht mit Immobilien beschäftigen. Punkt. Wer das nicht akzeptiert, soll zum Finanzamt gehen und sich beschweren. Punkt.

Jan Jageblad

November 18, 2025 AT 16:29Keine Sorge, Leute! Selbst wenn ihr einen Verlust habt, ist das kein Ende. Es ist nur eine Pause. Ihr könnt den Verlust später nutzen, wenn ihr wieder eine Immobilie verkauft. Das ist wie ein Sparbuch für Steuern. Langsam, aber sicher. Bleibt dran!

Paul O'Sullivan

November 19, 2025 AT 03:04Ich hab den Artikel gelesen. Und dann hab ich die BFH-Entscheidung vom 22.6.2021 nachgeschlagen. Und dann die Drucksache 20/11456. Und dann den CBRE-Marktbericht. Und dann hab ich festgestellt: Ihr alle versteht gar nichts. Der Verlust aus der Immobilie darf NICHT mit Krypto verrechnet werden, wenn er vor 2021 entstanden ist. Das steht in der Rechtsprechung. Und ihr schreibt hier wie Leute, die noch nie eine Steuererklärung ausgefüllt haben. Das ist peinlich.

erwin dado

November 20, 2025 AT 02:29Ich hab meinen Verlust aus 2022 auf 2021 zurückgetragen. Hat funktioniert. 8.000 € Rückerstattung. Einfach im Formular ankreuzen. Kein Zauber. Kein Stress. Nur Papierkram. Wer das nicht macht, gibt Geld weg.

Sonja Schöne

November 20, 2025 AT 11:32Ich hab das nicht gelesen. Ich hab nur den Titel gesehen. Warum muss das so kompliziert sein?

Patrick Bürgler

November 21, 2025 AT 04:50Wenn du eine Wohnung als Hauptwohnung hattest, ist der Verkauf steuerfrei. Punkt. Keine Belege nötig. Kein Verlust melden. Einfach ignorieren. Das ist die beste Ausnahme. Nutz sie.

Niamh Allen

November 22, 2025 AT 08:19Ich finde es beschämend, dass das deutsche Steuersystem es Leuten ermöglicht, durch komplizierte Regelungen und juristische Grauzonen ihre Steuern zu minimieren, während normale Arbeitnehmer mit 45% Steuersatz abgezockt werden. Ihr alle diskutiert hier über Verlustverrechnung, als wäre das eine legitime Strategie. Aber das ist nur eine Art von Steuerhinterziehung, die sich durch juristische Auslegung versteckt. Wer Immobilien als Investitionsvehikel nutzt, sollte nicht von der Allgemeinheit profitieren. Die Regeln sollten so sein, dass nur echte Eigenheimbesitzer von Steuervorteilen profitieren – nicht Spekulanten mit drei Wohnungen. Und wer sich nicht an die Regeln hält, sollte nicht nur eine Nachforderung bekommen, sondern eine öffentliche Schande. Diese ganzen Belege, Rückträge, Vorträge – das ist ein System, das reiche Leute belohnt und arme Leute bestraft. Und ihr alle hier feiert das als „intelligentes Steuerdesign“. Das ist moralisch verwerflich.